Bij het vaststellen van de waarde van een bedrijf wordt veelal gebruik gemaakt van de DCF-methode (Discounted Cash-Flow) of van een multiple-methode. Wij vinden het verstandig om bij de verkoop van een bedrijf beide methodieken in beschouwing te nemen, om vast te kunnen stellen welke het beste van toepassing is. Verschillende uitgangspunten leveren vaak verschillende uitkomsten op. De verschillen kunnen relatief klein zijn, maar in absolute bedragen de moeite waard.

Meest gangbare methoden

De DCF-methode gaat uit van contant gemaakt toekomstige kasstromen, bijvoorbeeld voor de komende 10 jaar. Hiervan worden rentedragende schulden afgetrokken en beschikbare liquiditeiten (zonder de continuïteit van de bedrijfsvoering te schaden) bij opgeteld. Toekomstige kasstromen en vermogenskosten waartegen cashflows contant gemaakt worden zijn een zaak van goede analyses en ook simpelweg ervaring.

De multiple-methode is eenvoudiger dan de DCF methode en wordt veelal toegepast bij kleinere bedrijven en ook wel bij het grote MKB, zeker als sprake is van moeilijk te voorspellen cashflows. Gerealiseerde en/of ingeschatte winsten vormen hier de basis. Zo wordt bijvoorbeeld de te verwachten winst vermenigvuldigd met in de voor die branche specifieke multiples. Aangezien in een bepaalde sector of branche vaak dezelfde multiples worden gebruikt kun je dus je “eigen” prijssetting op meerdere vlakken vergelijken/benchmarken.

Omvang bedrijf en hoe u hier als verkoper gebruik van kan maken

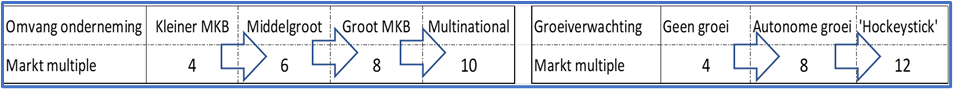

Interessant vanuit verkoopperspectief is dat in dezelfde branche de multiples fors uiteenlopen voor enerzijds het MKB en anderzijds de grotere bedrijven. De reden is dat meer stabiliteit leidt tot een lager risico op discontinuïteit. Daarnaast worden snelgroeiende bedrijven weer hoger gewaardeerd dan bedrijven met een lage autonome groei. Dat dit laatste weer een kwestie is van inschatting en ervaring moge duidelijk zijn.

Bovenstaande multiples zijn slechts illustratief, ze verschillen per soort en per sector en veranderen in de loop der tijden!

Bij verkoop van uw bedrijf is het dus belangrijk niet alleen naar de stand-alone multiple voor uw onderneming te kijken. Als de aanstaande koper door deze acquisitie zelf een beduidend strategisch voordeel (lees: hogere multiple) gaat krijgen, dan mag u als verkoper daar rekening mee houden. Datzelfde geldt voor voordelen die voor verkoper ontstaan door synergie-effecten. Als verkoper is het zaak om een deel van deze extra waarde naar u toe te halen in de onderhandelingen.

Hoe wij bij Indus daarover denken bespreken we in een volgende blog.